7.1.2. Kontod

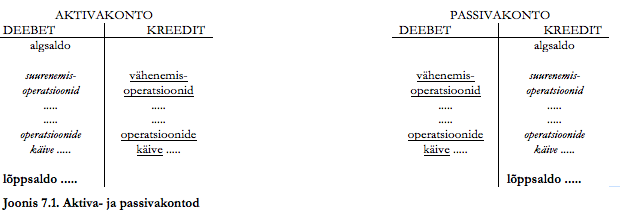

Konto on informatsioonikogum, mis sisaldab andmeid raamatupidamiskohustuslase (edaspidi tekstis ka majandusüksuse) varade ja kohustuste ning omakapitali jääkide kohta ning muutusi nendes jääkides majandustehingute tulemusel. Kõige laialdasemalt on levinud T– kujuline konto formaat. Konto on ka finantsarvestuse abivahend, mida kasutatakse jooksvate majandustehingute liigitamiseks, üleskirjutamiseks ja kokkuvõtete tegemiseks. Kontodel toimub majandusüksuse varade, kohustuste ja omakapitali muutuste jooksev arvestus. Kontodele märgitakse arvestusperioodi algsaldod, suurenemisoperatsioonid, vähenemisoperatsioonid ja lõppsaldod. Kontol on 2 poolt: deebet ja kreedit, millest deebet paikneb vasakul ja kreedit paremal. Deebeti ja kreediti tähendus aktivakontodel ja passivakontodel on erinev. Aktivakonto – aktivakontodel kogutakse andmed varade jääkide ja liikumise kohta. Aktivakontodel on reeglina alati deebetsaldo. Passivakonto – passivakontodel kogutakse andmed kohustuste ja omakapitali üksikute liikide ja nende muutuste kohta. Passivakontodel on reeglina alati kreeditsaldo.

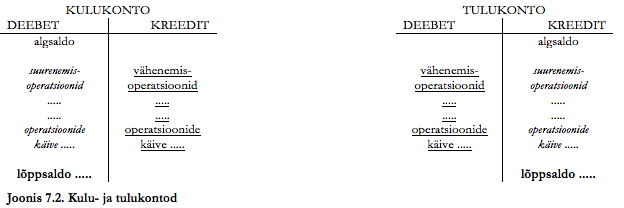

Kõik kulud kantakse nende tekkimise momendil kulukonto deebetisse ja kõik tulud kantakse nende tekkimise momendil tulukonto kreeditisse.

lõppsaldo = algsaldo + sama poole käive – vastaspoole käive

Sünteetilised ja analüütilised kontod. Sünteetilisteks kontodeks nimetatakse summeerivaid kontosid. Näiteks kontol Tarnijatele tasumata arved arvestatakse raamatupidamiskohustuslase tarnijatele tasumata kohustused kokku. Analüütilised kontod on aga detailiseeritud kontod, millel arvestatakse näiteks raamatupidamiskohustuslase tasumata kohustused üksikute tarnijate lõikes. Kõigi analüütiliste kontode lõppsaldode summa võrdub neid koondava sünteetilise konto lõppsaldoga.

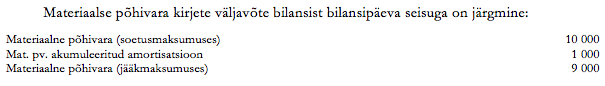

Kontraarsed ja põhikontod. Kontraarseid kontosid kasutatakse põhikontol arvestatava objekti maksumuse täpsustamiseks, kas maha- või juurdearvestise kajastamiseks.

Kontraarsel kontol on kaks põhitunnust:

Kontraarsed kontod jagunevad kontraaktiva kontodeks ja kontrapassiva kontodeks. Kontraaktiva konto algsaldo, suurenemine ja lõppsaldo kantakse kreeditisse ning vähenemine deebetisse.

Kontraaktiva konto tähendab kreeditsaldoga aktivakontot.

Kontraarsed ja põhikontod. Kontraarseid kontosid kasutatakse põhikontol arvestatava objekti maksumuse täpsustamiseks, kas maha- või juurdearvestise kajastamiseks.

Kontraarsel kontol on kaks põhitunnust:

- kuulub alati põhikonto juurde;

- käitub vastupidiselt põhikontole.

Kontraarsed kontod jagunevad kontraaktiva kontodeks ja kontrapassiva kontodeks. Kontraaktiva konto algsaldo, suurenemine ja lõppsaldo kantakse kreeditisse ning vähenemine deebetisse.

Kontraaktiva konto tähendab kreeditsaldoga aktivakontot.

Eeltoodud näites on konto Materiaalne põhivara põhikonto ja konto Mat. pv. akumuleeritud amortisatsioon on kontraarne konto (kontraaktiva konto). Kontraarne konto kuulub põhikonto juurde ja täpsustab ehk antud juhul vähendab põhikonto raamatupidamislikku maksumust bilansipäeval.

Kontrapassiva konto tähendab deebetsaldoga passivakontot. Kontrapassiva konto algsaldo, suurenemine ja lõppsaldo kantakse deebetisse ning vähenemine kreeditisse.

Järgnevas kontraarse konto näite osas ei ole seosed passivakontodega vaid kontraarse konto iseloomulik näide on toodud kontode Müügitulu (kreeditkäive, kreeditsaldo) ja Müügisoodustused (deebetkäive, deebetsaldo) omavaheliste seoste vahel. Nimetatud seos iseloomustab kasumiaruandes väljenduvat informatsiooni, mille puhul konto Müügisoodustused käive vähendab konto Müügitulu käivet.

Järgnevas näites on põhikontole Müügitulu kantud müügist saadud tulu 10 000 eurot. Kontraarsele kontole Müügisoodusutused on kogutud sama perioodi jooksul ostjatele antud hinnasoodusutused 1000 eurot. Need hinnasoodustused vähendavad sama perioodi müügitulu.

Järgnevas kontraarse konto näite osas ei ole seosed passivakontodega vaid kontraarse konto iseloomulik näide on toodud kontode Müügitulu (kreeditkäive, kreeditsaldo) ja Müügisoodustused (deebetkäive, deebetsaldo) omavaheliste seoste vahel. Nimetatud seos iseloomustab kasumiaruandes väljenduvat informatsiooni, mille puhul konto Müügisoodustused käive vähendab konto Müügitulu käivet.

Järgnevas näites on põhikontole Müügitulu kantud müügist saadud tulu 10 000 eurot. Kontraarsele kontole Müügisoodusutused on kogutud sama perioodi jooksul ostjatele antud hinnasoodusutused 1000 eurot. Need hinnasoodustused vähendavad sama perioodi müügitulu.

Kasumiaruandes kirjel Müügitulu väljendub müügitulu eeltoodud näite põhjal 9 000 eurot.

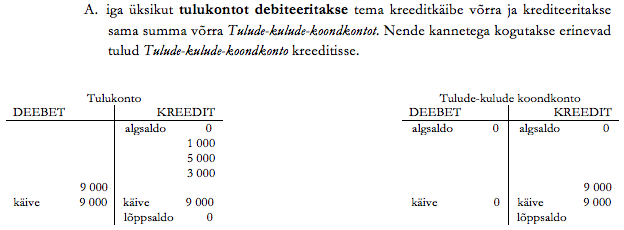

Ajutised ja püsivkontod. Ajutised kontod on kõik tulu- ja kulukontod. Tulude ja kulude vahe, kasum, arvestatakse igal majandusaastal eraldi. Tulu- ja kulukontosid kasutatakse ainult ühe majandusaasta jooksul, mis annabki neile nimetuse ajutised kontod. Üksikud tulu- ja kulukontod suletakse Tulude-kulude-koondkontole, mis tähendab tulu- ja kulukontode saldode nullimist. Tulude-kulude-koondkonto on samuti ajutine konto, millel tuuakse välja perioodi majandustegevuse lõpptulemus, kas kasum või kahjum. Tulude-kulude-koondkonto suletakse omakapitali kontole Aruandeaasta kasum-(-kahjum), mis on püsivkonto. Tulud suurendavad omakapitali, kulud vähendavad omakapitali. Kõik ajutised kontod suletakse aruandeperioodi lõpul ja neil ei ole järgmisse arvestusperioodi üleminevat saldot. Sellega valmistatakse ajutised kontod ette järgmise perioodi sissekanneteks.

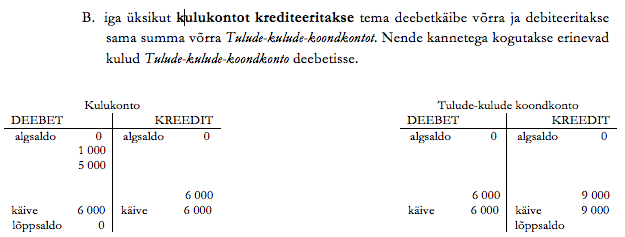

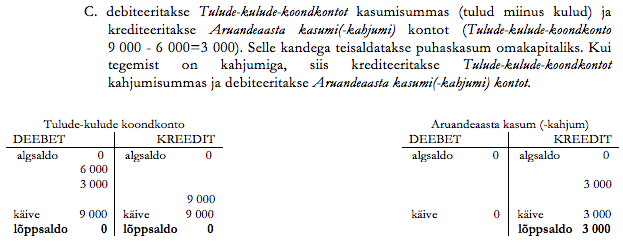

Sulgemisprotsess toimub järgmiselt:

Pärast sulgemiskandeid on tulu- ja kulukontode saldod nullitud. Järgmisel majandusaastal avatakse üksikud tulu- ja kulukontod uuesti.

Püsivkontod on kontod, mille lõppsaldod kantakse bilanssi vastavatele kirjetele. Kõik aktiva- ja passivakontod on püsivkontod. Püsivkontosid ei suleta arvestusperioodi lõpul vaid arvutatakse nende kontode lõppsaldod. Püsivkontod kajastavad raamatupidamiskohustuslase varasid, kohustusi ja omakapitali kontode lõppsaldode arvutamise kuupäeval – bilansipäeval. Püsivkontode saldod kantakse üle järgmise arvestusperioodi samade kontode algsaldodeks.

Püsivkontod on kontod, mille lõppsaldod kantakse bilanssi vastavatele kirjetele. Kõik aktiva- ja passivakontod on püsivkontod. Püsivkontosid ei suleta arvestusperioodi lõpul vaid arvutatakse nende kontode lõppsaldod. Püsivkontod kajastavad raamatupidamiskohustuslase varasid, kohustusi ja omakapitali kontode lõppsaldode arvutamise kuupäeval – bilansipäeval. Püsivkontode saldod kantakse üle järgmise arvestusperioodi samade kontode algsaldodeks.